Beleggen is makkelijk maar niet eenvoudig, is één van Warren Buffett’s gevleugelde uitspraken als ik mij niet vergis. Met de huidige variëteit aan on-line brokers en het internetbankieren, is de aankoop van een aandeel inmiddels een fluitje van een cent.

Alleen bepalen welk aandeel je koopt, is steeds moeilijker geworden, lijkt wel. Dat de meester het zelf ook niet makkelijk vindt, bleek afgelopen weekend wel. Op 3 maart kocht de beleggerslegende nog 976.000 aandelen Delta Air Lines (DAL) voor een bedrag van $46,40 per aandeel. Een investering van $45,3 miljoen. En dat terwijl zijn conglomeraat ook al veel aandelen United Airlines, American Airlines en Southwest Airlines in portfolio had.

"Had" moeten we zeggen ja, want nog geen twee maanden later, op de jaarvergadering van afgelopen weekend, maakte hij bekend in april al zijn luchtvaartaandelen te hebben verkocht. In totaal verkocht hij zelfs voor $6,5 miljard aan aandelen gedurende de maand.

Reden? Volgens Buffett is de toekomst veel minder duidelijk geworden aan de andere kant van de pandemie.

Hoe graag gaan mensen nog naar een hotel als het weer mag en hoe graag gaan we uit eten op anderhalve meter afstand? En dan de winkels, ga je daar nog op je gemak lopen struinen waardoor je altijd met meer naar buiten komt dan je van plan was? Of de industrie, die allerlei reinigingsprocedures moet opstarten en aanpassingen moet doen aan hun supply chain.

Allemaal omzetverlies of maatregelen die ten koste gaan van de winstmarges.

En dan een andere grote impact op de resultaten, een recordbedrag aan investmentgrade schulden is in maart en april uitgegeven. Een schuld die in januari nog niet in de boeken stond en waarvan het aflossingstempo en/of kostenlast in hoge mate afhangt van het economisch herstel.

De fundamentals van bedrijven zijn beduidend veranderd met minder winstgevende bedrijven in de toekomst tot gevolg. Bedrijven met minder dividendverhogingen en/ of minder uitkeringen en bedrijven met een gezonde aarzeling voor het inkopen van eigen aandelen omdat men (logisch) nieuwe liquiditeitsbuffers wil aanleggen voor een volgende regenachtige dag.

En waar staan de koersen heden ten dagen?

Na de krachtige beursrally van afgelopen maand, is de forwarding k/w-verhouding opgelopen naar 19,1. En ter vergelijking, dat is 14% hoger dan het 5-jarig gemiddelde van 16,7 en het is 27% hoger dan het 10-jarig gemiddelde van 15.

Met andere woorden, de waarderingen weerspiegelen zeker niet de nieuwe realiteit voor de bedrijven in een post-corona maatschappij.

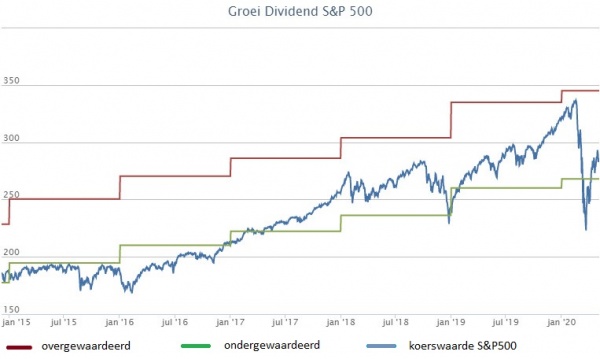

Ook de GroeiDividend grafiek van de S&P500 index is niet langer ondergewaardeerd en daarmee niet langer goedkoop echter, elke belegger die al wat langer meedraait, weet dat de beurs en de economie niet altijd synchroon lopen!

Het is niet de eerste keer dat de beurs en de economie in tegenovergestelde richting bewegen.

Voor de huidige belegger is het evengoed zeer lastig om richting te bepalen. Stoppen met beleggen en alles cashen dan maar? Nee, stoppen met beleggen is wel het domste wat een belegger kan doen (klik hier).

Aandelen brengen altijd nog meer op dan welke asset class ook.

Daarbij, een belegger heeft de wereldwijde Centrale banken en overheden aan zijn zijde. Deze pompen wereldwijd nu nog massaler geld in de markt dan voorheen.

En de afgelopen 10 jaar heeft bewezen dat dit de beurzen naar nieuwe recordhoogten tilt.

Op hoop van zegen

tegen de huidige topkoersen bijkopen?

Nee, een actieplan lijkt mij op zijn plaats

Ten eerste:

U hoeft natuurlijk niet al uw kapitaal in één keer te beleggen. Door de aankopen over bijvoorbeeld 12 maanden te verdelen, ontvangt u een gemiddelde van wat de markt de komende maanden te bieden heeft.

Hopelijk bent u hiermee al begonnen. Als de markt blijft stijgen, geweldig! Met uw vroege aankopen zult u al flinke koerswinsten hebben gemaakt.

Aan de ander kant, als de markt toch weer naar beneden gaat, heeft u nog steeds voldoende contanten om aandelen bij te kopen tegen aantrekkelijke koersen.

Ten tweede:

Focus op aandelen van topkwaliteit. Bedrijven die in staat zijn om winst te maken in onze nieuwe wereld van 1,5 meter afstand.

Ten derde:

Richt u op degelijke dividendbetalers. Bedrijven die al 25 jaar of soms zelfs meer dan 50 jaar op rij in staat zijn geweest hun dividend te verhogen.

Maak kennis met GroeiDividend

Mijn naam is Eveline Vrisekoop en ben auteur van de GroeiDividend nieuwsbrief. Een nieuwsbrief die zich concentreert op aandelen van hoogwaardige bedrijven die er een gewoonte van maken hun dividend regelmatig te verhogen. Ik noem deze aandelen de Alsmaar Meer Dividend Betalers (AMDB's).

GroeiDividend is mijn maandelijkse nieuwsbrief, die helemaal is samengesteld rond het idee, dat beleggen niet moeilijk of riskant moet zijn.

Integendeel!

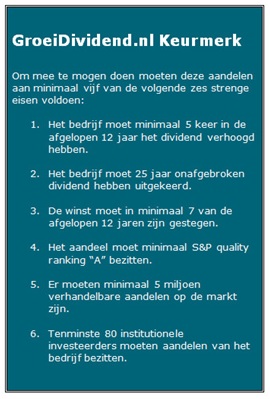

De nieuwsbrief en de website zijn geconcentreerd rond een aantal bedrijven, die consequent aan een aantal uitgangspunten voldoen. Want niet elk aandeel komt zomaar op mijn lijst. Hiervoor moeten ze aan strenge criteria voldoen. Welke criteria dat zijn, leest u hiernaast. De nieuwsbrief en de website zijn geconcentreerd rond een aantal bedrijven, die consequent aan een aantal uitgangspunten voldoen. Want niet elk aandeel komt zomaar op mijn lijst. Hiervoor moeten ze aan strenge criteria voldoen. Welke criteria dat zijn, leest u hiernaast.

Zo beschikt de website over een lijst van kwaliteitsaandelen, met een conservatieve balans en veel cash, en heel aandeelhoudersvriendelijk met alsmaar hogere dividenden.

Het idee klinkt gemakkelijk, maar dat is het niet. Want de meeste beleggers hebben niet de tijd en de middelen om de meer dan 46.000 aandelen te boordelen, die de wereld rijk is, om daarbij het beste van het beste boven water te krijgen.

Dat is mijn taak en het resultaat daarvan vindt u terug in mijn nieuwsbrief.

Daarmee doe ik de vele abonnees, die mijn nieuwsbrief inmiddels heeft, een groot plezier.

Zijn dividendaandelen het geheim van zijn succes? Zijn dividendaandelen het geheim van zijn succes?

Meester belegger Warren Buffett is een groot dividend fan. Bijna 80% van zijn top 45 aandelen betalen dividend. En hou je vast – hij ontvangt elke dag maar liefst $6.700 aan dividend per minuut!!

AMDB's zorgen dat het rendement op uw aandelen elk jaar stijgt.

Maar dividend heeft nog een functie. Wij meten dagelijks de verhouding van koers en dividendrendement en zetten dit af tegen de historie. Zo weten we exact wanneer een aandeel is ondergewaardeerd of niet.

Zo helpt de GroeiDividend-methode u met de selectie van aandelen en de timing van uw aankoop.

De GroeiDividend-grafieken die wij speciaal hebben ontwikkeld, zijn voor beleggers een handig hulpmiddel en uniek in Nederland en België. Van elk aandeel is in één oogopslag te zien of het is ondergewaardeerd of niet.

Is elk ondergewaardeerd aandeel koopwaardig?

Nee, natuurlijk niet. Er kunnen hele gegronde redenen zijn waarom beleggers een aandeel negeren.

Daarom vindt u in mijn nieuwsbrief elke maand een lijst met "Favorieten van de maand". Een lijst met eersteklas kooptips die wordt geselecteerd na een grondige analyse van elk ondergewaardeerd aandeel.

Maar GroeiDividend doet meer

Als extra service krijgt u van ons ook te horen wanneer een aandeel overgewaardeerd is en kunt verkopen. Abonnees ontvangen van ons hiervoor een apart advies. U beslist dan zelf of u het aandeel verkoopt en het vrijgekomen vermogen investeert in een ander ondergewaardeerd AMDB aandeel.

Zo biedt de GroeiDividend-methode de mogelijkheid te profiteren van behaalde koerswinsten en te genieten van het aangegroeide kapitaal.

Als GroeiDividend-abonnee slaat u twee vliegen in één klap.

AMDB's geven u een stijgend inkomen en tegelijkertijd stijgt de koerswaarde van uw belegd vermogen. Zo groeit uw vermogen gegarandeerd.

1 jaar GroeiDividend voor maar €99,50

Ervaar ook het succes van de GroeiDividend methode. De risico's zijn laag en de beloning is groot. Want dat de GroeiDividend-methode geen windeieren legt, bewijst deze methode al meer dan 50 jaar.

En deze week heb ik een unieke aanbieding. Wie nu een jaarabonnement neemt op GroeiDividend betaalt geen €199,90 maar slechts €99,50.

Een korting van ruim €100,- ofwel 50%.

U behoort dan gelijk tot de groep abonnees, die exclusief alle informatie krijgt uit onze lijst van 253 Alsmaar Meer Dividend Betalers.

Maar dan moet u wel nu reageren!

En u loopt geen enkel risico. Want ook op deze aanbieding geldt de gebruikelijke niet goed, geld terug garantie. Als enige uitgever van financiële bladen in Nederland en België, geef ik u het niet gebruikte deel van uw abonnement terug als u niet tevreden mocht zijn. Zonder verder te vragen of moeilijk te doen.

Dat is een harde garantie en daar mag u mij altijd aan houden!

Beleggen in mijn tips is erg eenvoudig. Bij Binck Bank maar ook bij andere banken kunt u mijn aanbevelingen gemakkelijk kopen en verkopen.

Reageer vandaag nog en

Met vriendelijke groet,

Eveline Vrisekoop

|